.jpg)

文/杜一兰

你还会买完美日记吗?

曾几何时,作为第一家在美股上市的国货美妆企业,逸仙电商及旗下品牌完美日记一度风光无限。如今逸仙电商上市一年出头,总市值蒸发百亿美元至11月29日的18亿美元,外界围绕其持续亏损、营销费用高的争议仍然不断。

11月18日,逸仙电商披露了2021年第三季度财报,净收入同比增长6%为13.4亿元,净亏损3.618亿元,去年同期净亏损6.438亿元,虽然亏损幅度同比收窄,但逸仙电商仍未盈利。此外,由于逸仙电商营销费用居高不下,常被诟病“过于依赖KOL(网红等营销达人)”,今年第三季度,逸仙电商销售和营销费用为9.113亿元,占收入的67.9%。

根据CVSource投中数据,2021年下半年国货美妆的投资额度正在显著下降,美妆赛道遇冷。天猫2021年双十一数据显示,雅诗兰黛、欧莱雅、兰蔻等国际品牌重回头部位置,完美日记、花西子等国货品牌跌到彩妆品类第四、第五。内外交困下,完美日记的营销神话要破了吗?逸仙电商该何去何从?

第三季度仍亏损

2016年,借助在宝洁、御泥坊做美妆工作的经验,黄锦峰创办了逸仙电商,次年逸仙电商推出彩妆品牌完美日记。完美日记一经面世,就以超高颜值、性价比从国内外彩妆品牌中脱颖而出,备受年轻消费者青睐。

成立仅2年,2019年完美日记成为双十一创立11年以来首个登顶天猫彩妆榜的国货品牌;2020年天猫双十一期间,完美日记累计销售额破6亿元,蝉联天猫彩妆销售第一。

完美日记成为逸仙电商的核心品牌,而逸仙电商也借助完美日记“国货之光”的光环,于2020年11月挂牌纽交所,成为首个登陆美股的中国美妆集团。

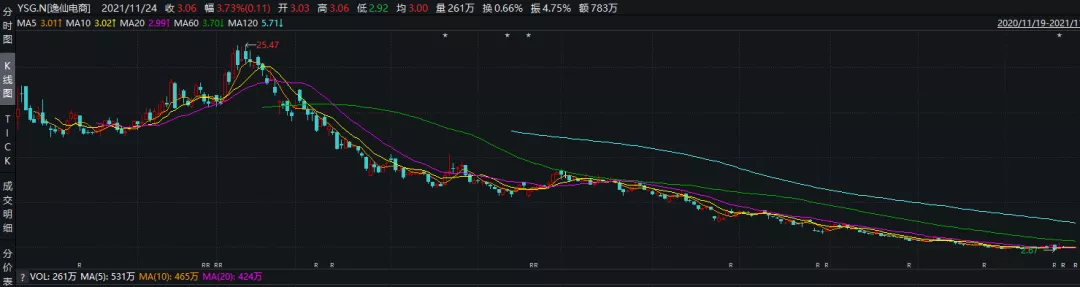

2020年11月19日上市当天,逸仙电商股价报收18.4美元/股,总市值122亿美元。一直到今年2月,逸仙电商股价曾上涨至25.47美元/股的股价高点,总市值最高升至163亿美元。然而好景不长,此后逸仙电商的股价跌跌不休,并于今年11月17日跌至2.67美元/股的历史低点。

来源:Wind截图

截至11月29日,逸仙电商股价报收2.86美元/股,总市值18亿美元,较历史高点蒸发掉140多亿美元。

逸仙电商股价下跌同时,其业绩也出现了巨大的变化。

2021年3月11日,逸仙电商披露上市以来首份年报,2020年全年净收入同比增长72.6%为52.3亿元,毛利率同比略微增长至64.3%。而在收入大涨的同时,逸仙电商的净利润下滑严重。2019年,逸仙电商净利润为7540万元,2020年,其净利润由盈利转为亏损26.9亿元。并且这种亏损状态一直持续到了2021年。

11月18日,逸仙电商公布2021年第三季度财报,实现净收入13.4亿元,同比增长6个百分点;净利润亏损3.618亿元,虽然相较去年同期6.438亿元的亏损有所收窄,但公司仍未扭亏为盈。

逸仙电商相关负责人对中国新闻周刊表示,“三季度以来,受疫情多点反复影响,行业整体需求表现疲软;现阶段公司需要持续投入新品牌进入市场的初期品牌建设费用,本季度公司先后收购微生态调节型护肤品牌壹安态、投资生物医药公司因明生物,积极探索护肤市场。”

艾媒咨询CEO兼首席分析师张毅对中国新闻周刊分析,逸仙电商出现亏损的情况,主要是在扩大收入的同时加大了营销成本。

营销成心头刺

逸仙电商自成立以来以线上销售为主,2017年进驻天猫、京东等主流电商平台,随后陆续进驻抖音、快手、小红书、微信等社交平台,并且通过明星代言和KOL不断强化存在感。

截至目前,逸仙电商旗下拥有Perfect Diary(完美日记)、Little Ondine(小奥汀)等8大彩妆及护肤品牌,每个品牌邀请了不同的明星代言人,包括王一博、程潇、黄子韬等,分工明确。仅完美日记一个品牌,就有周迅、刘昊然、罗云熙、赵露思4位代言人。

逸仙电商还与众多KOL合作。信达证券2020年12月发布的报告显示,逸仙电商合作的KOL约1.5万名,其中包括800名粉丝超百万的KOL,如李佳琦等。

受此因素影响,逸仙电商的销售和营销费用不断攀升,且居高不下。

财报显示,2019年至2020年,逸仙电商的销售和营销费用分别为12.51亿元、34.12亿元,同比分别增长304.85%、172.74%。2021年第三季度,逸仙电商的销售和营销费用为9.113亿元,相较去年同期的8.543亿元略微增长。

与上海家化、珀莱雅、“薇诺娜”母公司贝泰妮等国内品牌,以及欧莱雅、雅诗兰黛、资生堂等国际品牌相比,逸仙电商的营销费用率较高。

数据来源:各企业年报以及国泰君安研报

2018年至2021年第三季度,逸仙电商的销售和营销费用分别占当期营业收入的48.66%、41.27%、65.2%、67.9%,而2018年-2020年上海家化、珀莱雅、薇诺娜的销售费用率平均值分别为40.6%、42.77%、41.79%,逸仙电商2018年、2020年的销售费用率高于国内同行。

与欧莱雅、雅诗兰黛等国际品牌相比,逸仙电商的销售费用率更是居高不下。国泰君安研报显示,2020年,雅诗兰黛、欧莱雅、资生堂的营销费用率分别为23.8%、30.9%、37.9%,三家企业的营销费用率平均值为30.87%,不足同期逸仙电商销售费用率的二分之一。

并且相较欧莱雅等国际品牌,逸仙电商的研发投入相对较低。财报显示,2020年,逸仙电商的研发费用为6651.2万元,占当期收入的1.27%,而欧莱雅、雅诗兰黛、资生堂的研发费用率分别为3.4%、1.6%、4.3%,均高于逸仙电商。

针对营销费用较高问题,逸仙电商相关负责人对中国新闻周刊表示,“营销费用中多为新品牌建设投入,Pink Bear、EVE LOM、Galénic等新晋品牌正处于初始投入期,需要大量资源的投入以实现对于原品牌的整合与持续赋能,预计跨越初步建设阶段后营销费用将逐步降低。”

在张毅看来,逸仙电商等国货品牌过度营销是一个不争的事实,但靠低端产品去刺激消费和引流,也不是一个很好的现象,国货美妆要想真正突破,关键还是要把品质做好。

互联网产业观察家张书乐对中国新闻周刊分析,逸仙电商作为国货美妆,过于在营销上用力,在研发上缺乏战斗力,还需要在技术上建立护城河。

今年第三季度,逸仙电商加大了研发投入,其研发费用占净收入的比重从去年同期的1.1%上升至2.7%。逸仙电商增加的研发费用能否进一步加强产品、品牌壁垒,还有待时间检验。

路在何方?

iiMedia Research(艾媒咨询)数据显示,预计2021年中国化妆品市场规模将达到4781亿元,将是世界化妆品行业的重要市场。然而,与前两年国货美妆热火朝天的现象相比,如今的美妆市场发生了些许变化:美妆投资降温,国际品牌地位稳固,功能性护肤产品崛起。

根据2021天猫双11美妆战报,美妆TOP10成交榜均为外资品牌,10亿元俱乐部中的国货品牌仅薇诺娜一家;在细分彩妆成交榜方面,完美日记连续两年的冠军宝座被YSL(圣罗兰)取代,甚至跌出榜单前三名,排名第四。

CVSource投中数据显示,2021年下半年国货美妆的投资额度正在显著下降,很少有过亿级投资出现。

企查查数据显示,今年7月至10月,国内美妆个护赛道投融资事件合计27起,投融资披露金额合计19.37亿元,平均每起投融资事件的投资额约为7000万元,而2018年单笔投融资事件的投资额近2亿元。

深圳市思其晟公司CEO伍岱麒对中国新闻周刊分析,“当下投资额度下降,主要原因可能在于‘口罩生活’对美妆行业有较大影响,口红等产品销量下降,影响到行业数据表现,因而市场可能出现观望的态度;近几年快速发展起来的几个新锐美妆品牌,暂时未有好的经营数据表现,一定程度上也会影响到资本方的投资态度。”

面对市场变化,逸仙电商有所布局,一方面发展线下门店,另一方面通过自主孵化和收购丰富品牌矩阵,向中高端转型。

逸仙电商于2019年开始拓展线下门店,截至2020年12月31日,逸仙电商在中国110多个城市拥有241家体验店。

也是在2019年,逸仙电商收购了小奥汀,随后开启了“买买买”的并购之路。2020年10月,逸仙电商收购法国高端护肤品牌Galénic(科兰黎);2021年1月收购护肤品牌DR.WU中国大陆业务;同年3月,又收购英国护肤品牌EVE LOM。

逸仙电商对中国新闻周刊介绍,今年第三季度,Pink Bear皮可熊新品粉雾唇釉上线首月销售额突破千万;Abby's Choice完子心选新品熬夜“小光环”精华上市首日即售罄;DR. WU达尔肤Q3天猫销售额同比增长率 780%;Galénic法国科兰黎品牌销售额Q3环比增长118%;EVE LOM天猫旗舰店总体交易金额同比增长42.85%。

伍岱麒认为,企业如果只有中低端品牌,营销力度又大,无法实现利润的增长,而布局高端品牌,对原有产品线有一定的互补性,如发展起来,能提高产品线的盈利能力。

除此之外,根据艾媒咨询报告,2020年中国男性护肤品市场规模为80亿元,预计2021年将会达到99亿元,中国男性化妆品市场仍存在发展空间。随着“男颜经济”发展,今年7月完美日记正式推出男士彩妆、保湿护肤系列产品。

张书乐表示,国货美妆在国货、国潮和中低端市场的开拓和引流上,已经遭遇了天花板,逸仙电商线下布局、并购小众高端品牌,以及开发男士彩妆,都是想要打通过去电商美妆所覆盖不到、原有产品定位涉及不到的人群,如线下消费人群、中高端用户、海淘用户和男性消费者,发力垂直细分市场,属于瓶颈状态下较为常见的突围方式。

张毅指出,逸仙电商距离有影响力的本土美妆集团,还有很长的路要走,并不是上市就成功了,目前逸仙电商主打中低端产品,吸引年轻消费群体,但品质消费,中高端市场才是美妆品牌未来真正需要发力的点或方向。