.jpg)

2012年,“修美乐”以94.8亿美元登顶全球销售冠军,辉瑞的“立普妥”让出了药王宝座,全球制药行业进入一个新时代。

辉瑞不是没有机会延续神话,只是与新任药王失之交臂。

上世纪末,美国股市“融涨”后出现闪崩,艾伯维的前身雅培公司股价跳水,被迫终止一系列收购计划。1999年,雅培的药品收入24亿美元,不及总营收的20%,加上老品种的红利渐渐消失,雅培公司急需寻找新标的。

有趣的是,雅培时任CEO叫迈尔斯·怀特,他有个响亮的中文名字“白千里”,结果真成为发现千里马的伯乐。

那时候,化学制药巨头巴斯夫计划回归化学主业,有意转让旗下药品板块的专利。

白千里

辉瑞闻风而动,马上开始接触。白千里也着急,直接奔赴德国巴斯夫总部。白千里发现,巴斯夫的诺尔制药只是一个二流药企,没有什么产品上市,但有一款名为D2E7的在研药物,二期临床试验结果对治疗关节炎的效果不错。

最终,白千里拿下了巴斯夫。当时的公开消息只披露巴斯夫出售了D2E7的专利权,直到正式的拍卖公告披露后,公众才知道白千里晓之以情、动之以理,将巴斯夫旗下诺尔制药都吃了下来。

就是这个D2E7,差点让辉瑞宇宙第一大厂的地位不保。后来,它有个响当当的名字:药王“修美乐”。

开发出修美乐的研发团队最后从雅培公司拆分出去,成为今天的艾伯维。可以说,白千里既是艾伯维的伯乐,更是艾伯维之父。

“修美乐”的神话

在2000年时,不少评论认为白千里买下诺尔制药是愚蠢的:这家公司是巴斯夫不看好的业务,产品还完全看不到市场前景。

关键的是,当时的雅培制药业务处于青黄不接的阶段,D2E7到了二期临床,还需要更多的投入研发,到底能不能成还两说。雅培可能会接下一个烂摊子。

但白千里说服了雅培的管理层,决定在D2E7上赌把大的。当时到底烧了多少钱,雅培没有披露,但有消息称,雅培还出售了其他技术和产品,给D2E7输血。

3年以后,“修美乐”在美国上市,治疗类风湿性关节炎。从2003年获批上市至今,“修美乐”累计销售额超过1800亿美元,超越前药王辉瑞的“立普妥”1600亿美元的记录,成为制药史上的一个神话。

白千里的底气在于:“修美乐”是全球首款针对肿瘤坏死因子的“全人源”的单抗,与当时安进、强生的竞品相比,不会引起人体过敏反应,而且是皮下注射,只要门诊给药即可,比其他两款药更方便。

肿瘤坏死因子属于免疫调节类药物,体内浓度一旦过高,不仅能引发关节炎,还对心脏、肾脏、皮肤等组织器官都造成影响。这意味着,“修美乐”可以拓展非常多的适应症。多一个适应症,就多一份收入。

“修美乐”成功获批之后,外界开始对雅培和掌门人白千里有了一些信心。已经有了第一个适应症的数据基础,拓展新适应症的成本、时间都减少了。白千里让诺尔制药的团队继续开发新适应症,不断增加“修美乐”的适应症。

2012年“修美乐”问鼎药王之后,雅培就宣布将制药业务拆分,单独成立艾伯维公司。

白千里继续担任雅培的CEO,他当时对媒体表示:拆分是为了保护医疗业务价值,同时也避免制药部门面临的价值损失,市场也可以对两项业务分别估值。

但也有人认为,拆分是因为“修美乐”在美国的核心专利2016年就要到期了,未来收益前景不明确,白千里这样做是把艾伯维当做弃子。

后来的事情,证明艾伯维确实不是弃子。

摆脱药王依赖

2022年,“修美乐”上市已经18年,据健识局不完全统计,“修美乐”在全球获批了至少17个适应症,在中国获批的8个适应症也能全部进入国家医保目录。尽管“修美乐”在美国的核心专利已在2016年到期,包括中国、欧洲在内的全球多地也有生物类似药的竞争,但瘦死的骆驼比马大,“修美乐”依旧有实力稳定全球销冠。

2021年,“修美乐”全球销售额达到199.63亿美元,比排名第二默沙东的K药还多卖了30亿美元,超过百时美施贵宝O药的两倍还多。

2021年三季报显示,“修美乐”销售额占艾伯维总收入的40%,这比2018年时的61%有所下降。不难看出,艾伯维一直在努力减少对修美乐的依赖。

根据艾伯维的官网,目前艾伯维已经有将近5万名员工,在全球拥有22家研发中心和生产基地,9000个科研人员。每7个员工里面,就有一个人拥有博士学位。研发了至少19个以上的产品和适应症,从2013年成立之日起,研发投入超过500亿美元,这确实也为艾伯维成为千里马奠定了深厚的基础。

但艾伯维的遗憾就是,经过多年的研发投入,公司再也没有出现第二个“修美乐”。

艾伯维极具忧患意识,正式成立后的第二年,就开始了一个又一个的投资并购动作。

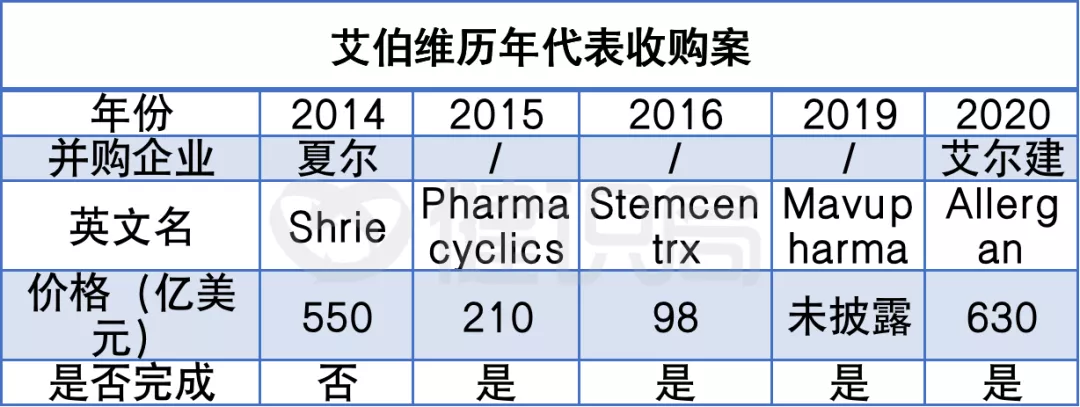

2014到2016年期间,接连收购生物技术公司ImmuVen、抗癌制药公司Pharmacyclics、生物科技公司Stemcentrx,并相继与Infinity、Calico等公司合作推广药品,同时加大研发力度,自研与合作开发同步进行。

值得一提的是,艾伯维与强生合作研发了BTK抑制剂伊布替尼。根据《华尔街日报》,2016年,伊布替尼的年治疗费用达到15.54万美元,全球销售额约10亿美元。经过几年的发展,到了2021年伊布替尼也进入了全球畅销药第9名,销售额达到76.07亿美元,成为艾伯维旗下唯一有实力接替“修美乐”的产品。

然而,伊布替尼也面临被挑战的压力。默沙东的二代BTK药物“MK-1026”正在努力解决一代的耐药性问题,一旦成功,艾伯维好不容易取得跨国药企前三地位,一瞬间就可能被打回原形。

错失罕见病,迎接医美

艾伯维也有错过机会的的时候。2013年艾伯维成立之初,曾想过并购爱尔兰制药商夏尔。

艾伯维愿意付出550亿美元,收购夏尔之后,总部可以搬到爱尔兰,可以将税率从40%下降的21%。但在2014年,美国财政部修改税法,阻止企业以并购为由逃税。艾伯维的想法化为泡影,还给夏尔支付了16亿美元的补偿。

当时看好夏尔的还有百时美施贵宝。夏尔如此抢手当然不是仅仅因为它设立在爱尔兰,夏尔在神经科学、眼科,肿瘤领域都有布局,尤其在罕见病领域的巨大优势,很有希望撑起艾伯维告别药王后的新未来,夏尔连续收购了20多家与罕见病相关的公司,在罕见病领域成为全球不可忽视的科研力量。

2019年,武田制药收购夏尔,成功飞跃为世界前十大跨国药企,且有一定的上升趋势。

在武田收购夏尔的同一年,艾伯维选择了投资医美,花费比夏尔更大的代价:630亿美元收购艾尔建。2021年第三季度,艾尔建的医美产品贡献了12.51亿美元,营收占比达到9%。

艾伯维一边努力通过多元化经营、研发新产品以抵消影响,另一方面依然在努力维持“修美乐”的销冠地位,尽量为新业务板块争取时间。

“修美乐”在欧洲市场面临生物类似药的竞争,在中国也存在至少6个阿达木单抗生物类似药。艾伯维采取了双重价格策略,抵消竞争的损失,在大本营美国全力捍卫自己的专利权,与多个竞争对手达成推迟上市的交易。

在美国市场上,艾伯维通过专利保护,设法将其他竞争的生物类似药上市时间拖延到2023年。2022年可能是“修美乐”坐享药王身份的最后一年。

医美产品能否比罕见病药物更符合经营预期?艾伯维正在进行一场豪赌。幸运女神还能给艾伯维带来好运气吗?

2021年6月,美国参议院财政委员会对艾伯维开启调查:2020年,艾伯维在美国有45亿美元的税前损失,但在海外实现79亿美元的税前利润。委员会调查人员 Ron Wyden怀疑,艾伯维有利用《2017年减税和就业法案》避税的嫌疑。

如果没能做出下一个药王,艾伯维在“修美乐”彻底失去专利保护后还能红火多久,这很难回答。延续药王风采,艾伯维可能需要一个新的伯乐。